达里奥再开金口:央行已经回天乏术 高达5.4亿美元的黄金仓位已备好渡劫?

近日,全球最大的对冲基金桥水基金创始人达里奥再开金口,表示经济衰退已经迫在眉睫,因此央行的任何举措都已经无能为力。

对这位大佬有所了解的投资者都知道,达里奥对经济衰退的看法反复无常:

在2018年2月哈佛大学的一次讲话中,达里奥称大选前美国经济陷入衰退的概率有可能达到70%;

2019年2月,达里奥称美国经济陷入衰退的概率降至35%;

2019年8月,达里奥称2020年大选前美国有40%几率陷入衰退;

2019年9月,达里奥表示,今年或明年进入衰退的可能性为25%。

然而,最近几次亮相中,达里奥一改乐观态度,重复警告经济衰退的风险,被外媒侃称为“末日博士”。我们不妨先来整理一下近3个月来他的金句:

今年7月,他指出各国央行采取激进的货币贬值政策,将引发投资领域的“范式转变”。

8月,他表示有三大问题值得投资者关注,一是经济陷入低迷,央行却无法进一步降低利率,而资产购买已经失效;二是不平等现象加剧贫富悬殊;三是贸易局势始终不明朗。

9月初,达里奥指出高债务水平和央行的低效严重制约了经济发展,目前的形势正类似于大萧条时期。

10月17日,在央行秋季年会上他表示,全球经济现在处于大幅下行阶段,央行挽救经济颓势的时间和空间都极为有限,而严峻的贫富差距是阻碍增长的重要原因之一。

从中我们不难发现,达里奥的关注点在于债务水平、央行举措和贫富差距,其结论纷纷指向经济下行和衰退不可逆转。近日他再次就这几个方面发声,指出当前全球经济进入了长期债务周期的后期,央行抵御衰退降临的能力已经丧失。无能的货币政策、贫富差距再加上气候变化,这三个“恶魔组合”将在未来十年内引发可怕的后果,威胁全球经济。

确实,当前的状况和上世纪30年代大萧条爆发前十分相似:

①当前经济正在走向短期债务和长期债务周期的终点。

②政府和机构应付的负债(包括医疗保健和养老金)已经大于总收入。

③相比于美联储提供的现金利率收益,债券的未来超额预期收益正在减少。

④新兴国家正在崛起,多极化趋势十分明显。

那么美联储真的如达里奥所说的那样,已经回天乏术了吗?

零对冲分析师指出,恐怕如此。传统上看,长期债务周期的后期往往有几个特征:低利率、信贷不足、巨大的赤字。

而这恰恰意味着三大救市法宝——降息、印钞或购买金融资产和加大财政支出的施行空间非常有限。随着长期债务和短期债务同时到期,央行不得不把名义利率降到尽可能低,以偿还巨额债务。货币政策的过度宽松会推升通胀,抬高物价,使经济陷入衰退。

那么达里奥准备怎么渡过一劫呢?

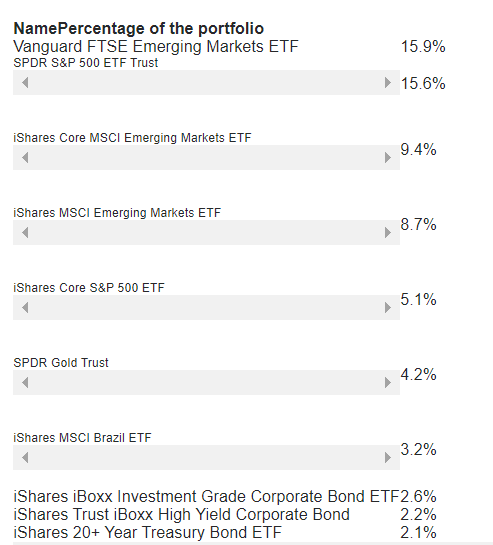

达里奥的投资组合目前价值高达127.5亿美元,为第二季度13F申请的基金公司中最大仓位。我们从桥水基金公布的资产投资明细中可以看到,“多元化投资”是其鲜明特征了。除了标普500指数以外,最瞩目的无疑新兴市场的投资以及5.4亿美元的黄金投资。

当然,近期黄金表现比较低迷,恐怕就连达里奥这样的超级多头也栽跟斗了。

转载说明:此文出自于金十数据,如需转载,请注明原文出处。若未注明原文来源随意摘编、转载等,金十数据将保留追究权利。